@Designed by pikisuperstar / Freepik

ADA, Inpulse et la Fondation Grameen Crédit Agricole se sont associés pour suivre et analyser les effets de la crise liée au Covid-19 chez leurs institutions de microfinance partenaires dans le monde. Ce suivi est réalisé périodiquement et le sera tout au long de l’année 2020 afin d’avoir une meilleure vision de l’évolution de la situation. Avec cette analyse régulière et approfondie, nous espérons contribuer, à notre niveau, à la construction de stratégies et de solutions adaptées aux besoins de nos partenaires, ainsi qu’à la diffusion et à l’échange d’informations entre les différents acteurs du secteur.

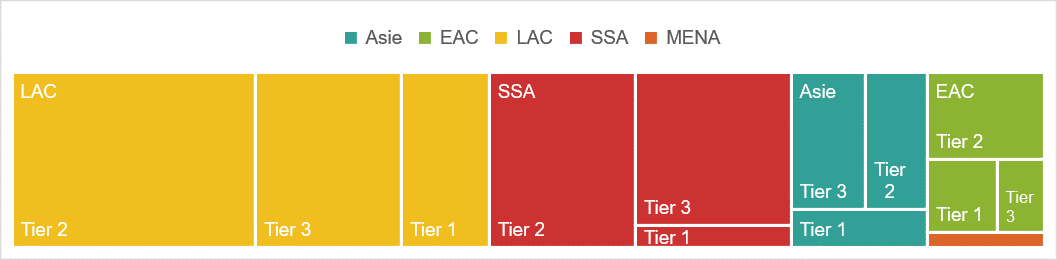

Les résultats présentés dans cet article sont issus d’une deuxième vague d’enquête (1) commune à ADA et la Fondation Grameen Crédit Agricole, Inpulse ayant choisi de se joindre à l’initiative une fois sur deux. Les réponses ont été collectées entre le 18 juin et le 1er juillet auprès de 108 institutions de microfinance (IMF) principalement issues des régions Amérique latine et Caraïbes (LAC-46%), Afrique subsaharienne (SSA-29%), Asie (14%) et Europe de l’est et Asie centrale (EAC-10%), une seule IMF de la région Moyen-Orient Afrique du Nord (MENA) étant représentée. Ce panel d’IMF répondantes est relativement diversifié en termes de taille, avec 49% d’IMF Tier 2 (2), 35% d’IMF Tier 3 et 16% d’IMF Tier 1, réparties par région comme représenté dans la Figure 1.

Figure 1. Répartition des IMF répondantes par région et par Tier

![]() MENA Tier 2

MENA Tier 2

En résumé :

Cette nouvelle vague d’enquête montre que la crise à laquelle sont actuellement confrontées les IMF révèle leurs forces et faiblesses structurelles spécifiques à leur taille : les plus grandes IMF (les Tier 1) apparaissent mieux armées pour résister aux difficultés financières provoquées par la crise sanitaire et les mesures d’endiguement de l’épidémie, pour prendre des mesures de gestion de crise et pour avoir recours aux mesures spécifiques mises en place par leurs autorités locales. En revanche, les IMF de taille plus modeste (Tier 2 & 3) sont plus à même d’offrir par elles-mêmes des services autres que financiers à leurs clients pour les aider à faire face à la situation, et sont désireuses de développer encore davantage les services non financiers à l’avenir. Plus généralement, si elles envisagent de lancer de nouveaux produits ou services, c’est avant tout pour répondre aux besoins de leurs clients plus que pour rester conformes à leur stratégie ou réduire les risques. Ainsi, si les plus grandes IMF semblent plus résilientes en temps de crise, les plus petites ne sont pas en reste et demeurent fidèles à leur forte mission sociale. C’est aussi une véritable force pour ces institutions, qu’il ne faudra pas oublier au profit de structures plus autonomes en cette période de crise.

Les plus grandes IMF sont moins sujettes aux difficultés financières…

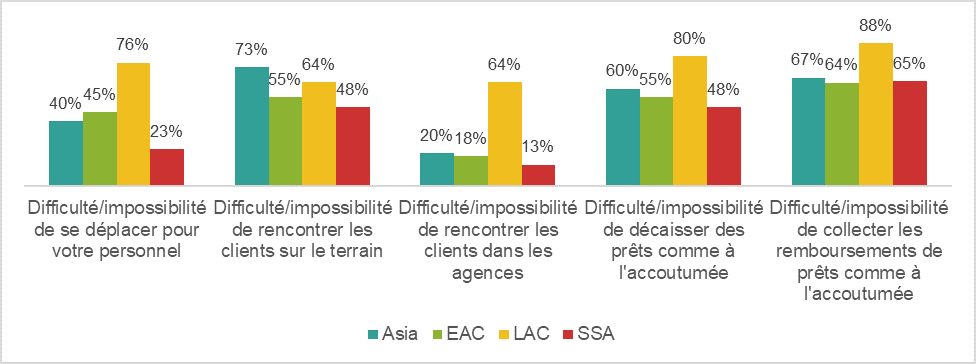

Depuis le mois de juin, les mesures d’endiguement de l’épidémie s’assouplissent dans certaines régions, notamment en Europe de l’est, Asie centrale et en Afrique subsaharienne. Par conséquent, les difficultés opérationnelles auxquelles font face les institutions de microfinance diminuent dans ces régions par rapport à mai (3), alors qu’elles continuent de se faire sentir dans la région d’Amérique latine et Caraïbes où les mesures d’endiguement sont toujours en place, et où une proportion plus importante d’IMF a donc toujours des difficultés pour se déplacer, rencontrer les clients dans les agences, et donc à débourser les prêts et collecter les remboursements, comme représenté dans la Figure 2. Par exemple, 76% des IMF de la région Amérique latine et Caraïbes déclarent que leur personnel rencontre des difficultés pour se déplacer, contre 23% des IMF d’Afrique subsaharienne.

Figure 2. Difficultés opérationnelles rencontrées par les IMF par région

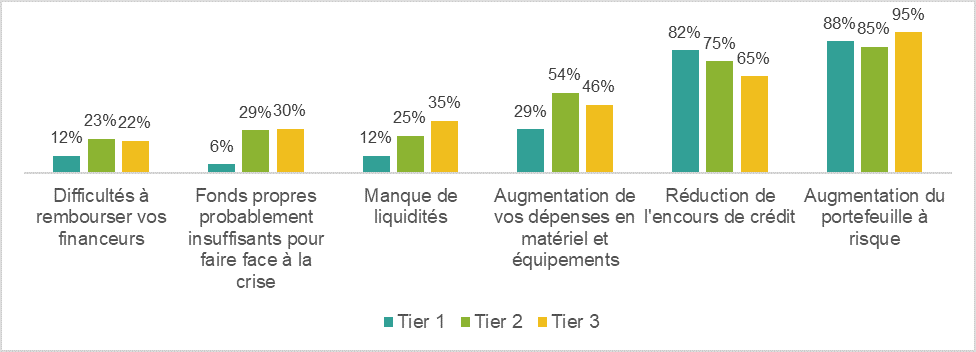

Comme expliqué dans notre précédent article, ces difficultés opérationnelles se répercutent sur le portefeuille et sa qualité pour toutes les IMF. Néanmoins, les difficultés financières qu’elles impliquent ne se font pas ressentir de la même manière en fonction de la taille des IMF. En effet, les plus grandes IMF apparaissent globalement moins confrontées à ce type de problématique, avec des proportions moins importantes d’IMF Tier 1 qui déclarent avoir des difficultés à rembourser leurs financeurs (12% contre 22,5% des IMF Tier 2 et 3), avoir des fonds propres insuffisants pour faire face à crise (6% contre 29% des IMF Tier 2 et 3) ou faire face à un manque de liquidités (12% contre 29% en moyenne pour les IMF Tier 2 et 3), comme représenté dans la Figure 3. Les IMF Tier 1 semblent ainsi mieux armées que les autres pour résister aux conséquences de la crise sur leur situation financière.

Figure 3. Difficultés financières rencontrées par les IMF selon leur taille

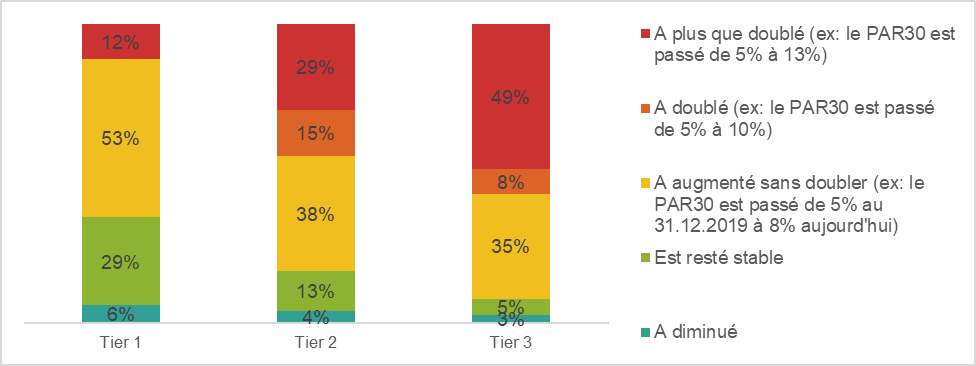

Si l’augmentation du portefeuille à risque reste la première difficulté rencontrée pour toutes les IMF, cette augmentation se matérialise différemment en fonction de leur taille. Ainsi, elle semble moins forte pour les IMF Tier 1 que pour les autres, comme représenté dans la figure 4 : seules 12% des IMF Tier 1 déclarent que leur portefeuille à risque à 30 jours a doublé ou plus que doublé par rapport à fin 2019, contre 44% des IMF Tier 2 et 57% des IMF Tier 3. A l’inverse, 35% des IMF Tier 1 déclarent que cet indicateur est resté stable ou a diminué, contre 17% des IMF Tier 2 et 8% des IMF Tier 3.

Figure 4. Evolution du PAR30 des IMF par rapport à fin 2019 selon leur taille

… et plus à même de mettre en place des solutions de gestion de crise…

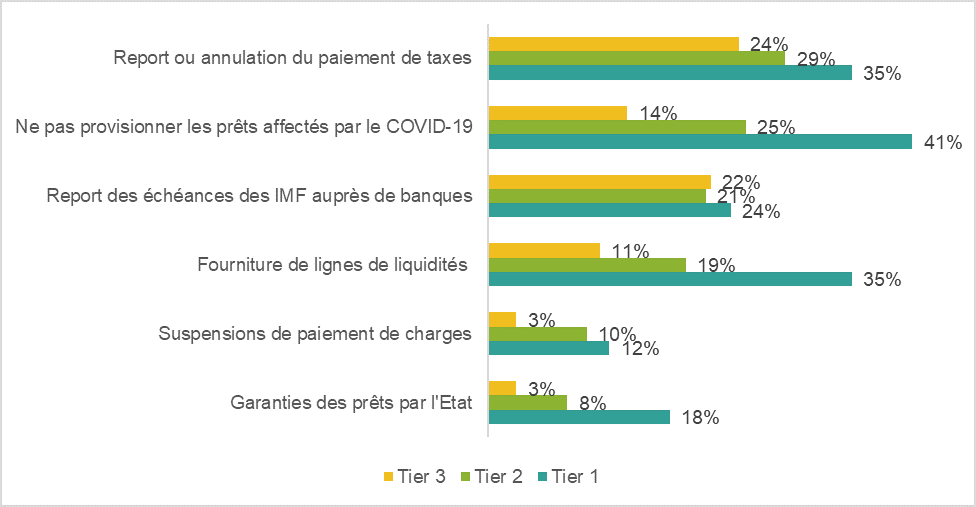

Dans la plupart des pays, des mesures gouvernementales ont été mises en place afin de permettre aux institutions de microfinance de mieux faire face à la crise. Néanmoins, toutes les IMF ne déclarent pas en bénéficier. Si le recours à ces mesures varie en fonction de la région, très probablement en raison d’une communication et d’une mise en place variables selon les pays (les IMF de la région Asie sont par exemple relativement plus nombreuses à déclarer bénéficier d’un certain nombre de mesures), la localisation géographique ne semble pas être le seul facteur déterminant du bénéfice de certaines mesures gouvernementales : les IMF de plus grande taille sont aussi plus susceptibles d’en bénéficier, comme représenté dans la figure 5.

Figure 5. Mesures gouvernementales dont les IMF déclarent bénéficier, selon leur taille

Cet effet « taille » est réel dans la mesure où il ne s’explique pas par une répartition spécifique des IMF par région. Par exemple, concernant le report ou l’annulation de paiement de taxes et la non-provision des prêts affectés par le Covid-19, l’analyse par région montre que les IMF d’Asie sont relativement plus nombreuses à déclarer en bénéficier alors que les IMF Tier 1 sont minoritaires dans la région. De la même manière, concernant la fourniture de lignes de liquidités, les IMF d’Afrique subsaharienne sont parmi les plus nombreuses à déclarer en bénéficier alors que les IMF Tier 1 y sont très peu représentées.

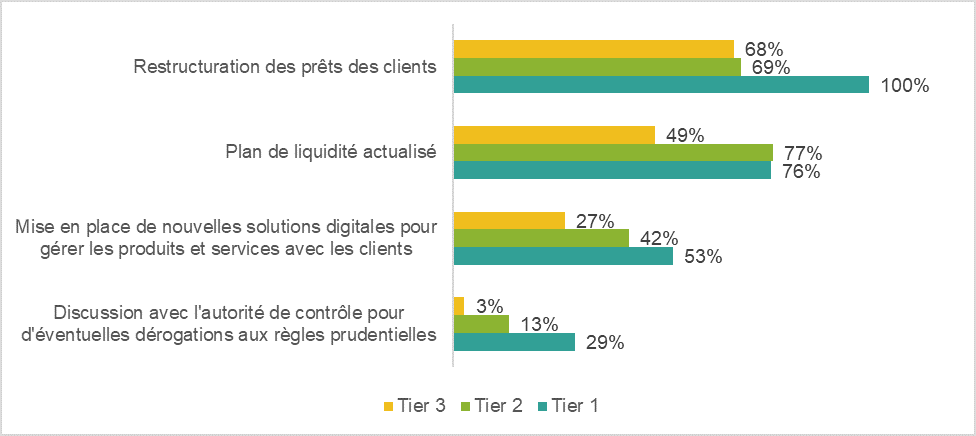

En ce qui concerne les mesures opérationnelles et de gestion de crise mises en place, là encore le type de mesure prise varie en fonction de la taille des IMF (Figure 6) : 100% des IMF Tier 1 de l’échantillon déclarent par exemple restructurer les prêts des clients, contre 69% en moyenne des autres IMF. Elles sont aussi relativement plus nombreuses à discuter avec l’autorité de contrôle pour éventuellement déroger aux règles prudentielles pendant la crise. A l’inverse, les IMF Tier 3 sont moins susceptibles d’avoir actualisé leur plan de liquidité ou d’avoir mis en place de nouvelles solutions digitales.

Figure 6. Mesures opérationnelles et de gestion de crise prises par les IMF selon leur taille

…mais les petites IMF restent à l’écoute des besoins de leurs clients

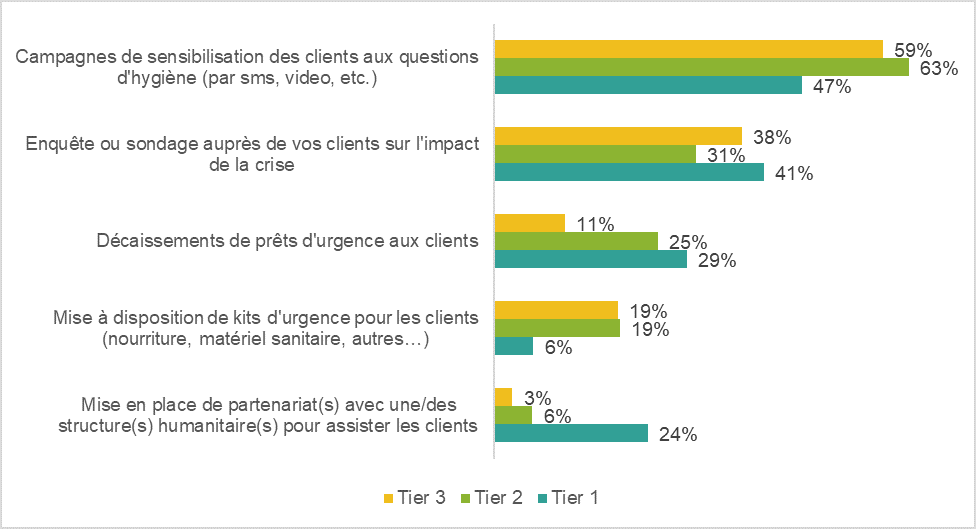

En revanche, malgré les difficultés qui se posent à elles, les IMF de plus petite taille restent à l’écoute des besoins de leurs clients : elles sont par exemple aussi nombreuses que les IMF Tier 1 à avoir lancé des enquêtes auprès des clients pour mieux comprendre l’impact de la crise (Figure 7). D’autre part, si elles ont été moins à même de décaisser des prêts d’urgence à leurs clients, elles ont en revanche davantage mis en place de mesures allant au-delà de leur activité principale pour mieux répondre aux besoins de leurs clients face à la crise sanitaire. Elles sont par exemple relativement plus nombreuses à avoir lancé des campagnes de sensibilisation sur les questions d’hygiène ou avoir mis à disposition des kits d’urgence pour les clients. Les IMF de grande taille semblent avoir été moins enclines à instaurer elles-mêmes ce type de services directs aux clients et se sont davantage reposées sur des partenariats avec des structures spécialisées.

Figure 7. Mesures de réponse à la crise pour les clients selon la taille des IMF

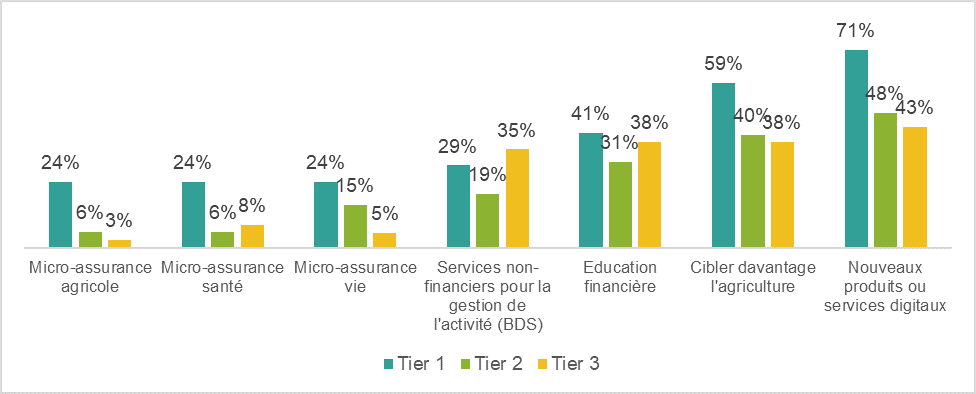

Les IMF Tier 1 sont globalement plus nombreuses à déclarer envisager lancer de nouveaux produits ou services à moyen terme ; avec des contraintes financières plus réduites comme montré précédemment, ces IMF ont probablement plus de marge de manœuvre pour travailler dans ce sens (Figure 8). En particulier, si globalement peu d’IMF envisagent de lancer des produits de micro-assurance à l’avenir, ce sont les IMF Tier 1 qui sont les plus susceptibles de le faire. Elles sont également plus nombreuses à souhaiter cibler davantage l’agriculture ou lancer de nouveaux produits et services digitaux. En revanche, les IMF de plus petite taille envisagent tout autant mettre en place des services non-financiers, qu’il s’agisse d’éducation financière ou de « Business Development Services ».

Figure 8. Nouveaux produits, services ou marchés vers lesquels les IMF envisagent de s’orienter à moyen terme, selon leur taille

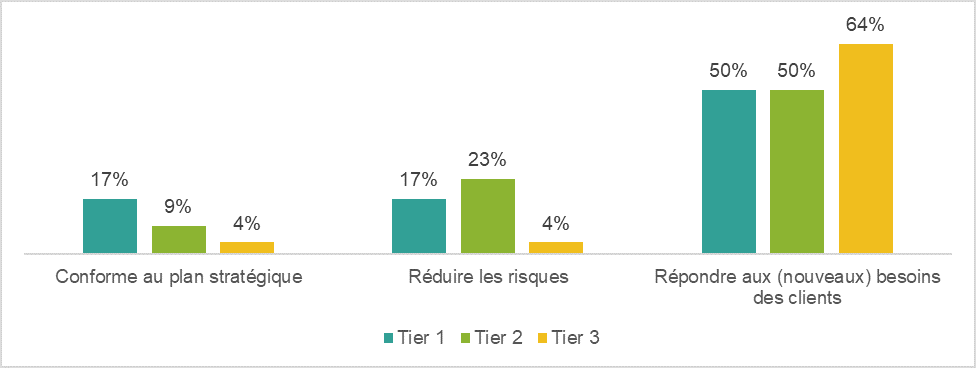

Des variations entre IMF de différentes tailles ressortent à nouveau lorsque l’on s’intéresse aux motivations des IMF à s’orienter vers de nouveaux marchés ou développer de nouveaux produits ou services (Figure 9). Ainsi, parmi celles qui ont déclaré vouloir lancer au moins un nouveau produit ou service et précisé leurs motivations (76 IMF parmi les 108 répondantes à l’enquête), la volonté de répondre aux nouveaux besoins des clients et/ou de suivre les nouvelles tendances du marché est citée relativement plus souvent par les IMF Tier 3 que par les autres ; à l’inverse, elles sont moins à nombreuses à justifier ce choix par le fait que cela soit conforme à leur plan stratégique ou par la volonté de réduire les risques. L’attention portée par les IMF de plus petite taille aux besoins de leurs clients sera probablement l’une de leurs forces en cette période de crise.

Figure 9. Principales motivations des IMF pour s’orienter vers de nouveaux marchés, produits ou services, selon leur taille

_____________________________________________________________________________