Inpulse et la Fondation Grameen Crédit Agricole travaillent depuis 2020 sur l’analyse et le suivi des effets de la crise liée à la pandémie de COVID-19 sur les institutions de microfinance (IMF) dont elles sont les bailleurs de fonds. Ce suivi périodique, partagé à travers plusieurs articles[1], contribue à l’échange d’informations entre les différents acteurs du secteur.

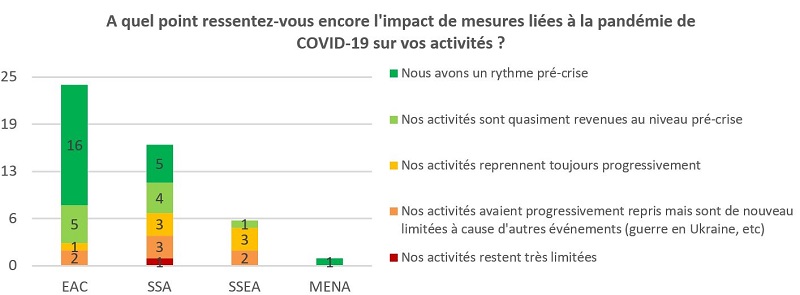

Les conclusions exposées dans cet article font suite à la dernière étude menée au début du mois de mai 2022. Face au contexte international marqué notamment par la guerre en Ukraine, le contenu de l’enquête a été adapté pour mieux comprendre les impacts de ce conflit sur le secteur de la microfinance. Les 47 institutions qui ont répondu sont situées en Europe et Asie centrale (EAC-51%), en Afrique subsaharienne (SSA-34%), en Asie du Sud et du Sud-Est (SSEA-13%) et au Moyen-Orient et Afrique du Nord (MENA-2%)[2].

- Le risque latent lié à la COVID-19 se réduit progressivement

Comme nous le constatons de manière ininterrompue depuis un an avec la reprise économique mondiale, les conséquences majeures liées aux phases de confinement depuis le début de la pandémie de COVID-19 se sont graduellement estompées pour les IMF. Ainsi, à fin-mai 2022, la quasi-totalité des sondés fait toujours état d’une reprise des activités continue et 68% (32 IMF) indiquent même être revenus ou presque à un rythme connu avant la crise sanitaire.

La principale conséquence financière liée à la COVID-19 encore perceptible pour 30% des sondés est la persistance d’un portefeuille à risque élevé par rapport à fin 2019. Ce point demeure cependant de moins en moins prégnant alors que les opérations ont pu reprendre de manière plus ou moins stable et que les moratoires accordés sont graduellement repayés.

Cet effet est ainsi visible au niveau de l’ensemble du portefeuille d’IMF de la Fondation Grameen Crédit Agricole, où le risque de crédit (PAR30, prêts restructurés et moratoires COVID-19) est en amélioration : il était de 10% à fin mars 2022 contre 21% à décembre 2020 (la moyenne en 2019 était de 5%). Cette amélioration s’observe également sur le portefeuille des IMF financées par Inpulse, qu’il s’agisse des clients au MENA ou en Europe centrale et orientale. Dans le cas des clients de la région MENA, la détérioration de leur portefeuille a été très importante en 2020, atteignant jusqu’à 37% de leur encours de crédit, mais il s’est nettement amélioré en 2022, à 14%, avec une valeur plus proche du niveau de risque d’avant crise (10,2%). Pour les clients d’Europe centrale et orientale, ce risque de crédit était de 3,3% pour le premier trimestre de cette année, contre 8,6% en 2020, soit presque le même niveau qu’en 2019 (2,7%).

- Les autres évènements affectant les institutions de microfinance : l’inflation avant les conséquences de la guerre en Ukraine

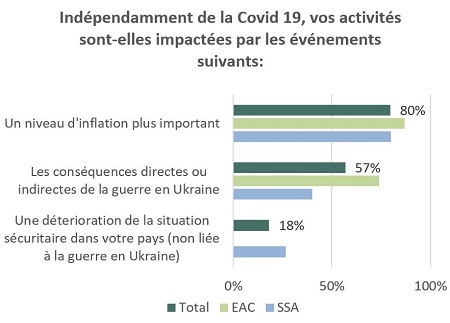

Cette enquête fait nettement ressortir que, désormais, d’autres facteurs que la crise du COVID-19 ont des conséquences sur les activités de nos partenaires. Le premier, mentionné par 80% des sondés, est la recrudescence de l’inflation sur les derniers mois. Ainsi, la grande majorité des pays d’opération des interrogés sont touchés par la hausse significative des coûts de l’énergie et, dans une moindre mesure, par celle des produits agricoles. Intimement liés au début de la guerre en Ukraine, ces facteurs ont donc une portée mondiale. Nos partenaires en Afrique subsaharienne notent d’ailleurs les difficultés d’approvisionnement depuis l’étranger dans le contexte actuel et renforcent les craintes d’une crise alimentaire.

Cette enquête fait nettement ressortir que, désormais, d’autres facteurs que la crise du COVID-19 ont des conséquences sur les activités de nos partenaires. Le premier, mentionné par 80% des sondés, est la recrudescence de l’inflation sur les derniers mois. Ainsi, la grande majorité des pays d’opération des interrogés sont touchés par la hausse significative des coûts de l’énergie et, dans une moindre mesure, par celle des produits agricoles. Intimement liés au début de la guerre en Ukraine, ces facteurs ont donc une portée mondiale. Nos partenaires en Afrique subsaharienne notent d’ailleurs les difficultés d’approvisionnement depuis l’étranger dans le contexte actuel et renforcent les craintes d’une crise alimentaire.

Début mai 2022, la région Europe et Asie centrale se distinguait par son exposition à d’autres difficultés économiques. Ainsi, 50% des sondés de la région indiquaient que leur pays faisait face à une hausse des taux d’intérêt, 25% relataient des tensions sur la monnaie locale (en partie résolues au moment de l’écriture de cet article), 21% soulignaient la réduction des flux de capitaux étrangers et 17% indiquaient une baisse des transferts de fonds depuis l’étranger. Les tensions monétaires apparaissent beaucoup plus fortes dans les pays d’Asie Centrale qu’en Europe. Une situation de dévaluation de la monnaie locale a été relevée par 83% des IMF d’Asie Centrale (6% pour les IMF européennes) et 50% signalent une réduction des flux de capitaux et des transferts de fonds (contre 11% et 6% respectivement pour les IMF européennes).

Enfin, précisons que quelques institutions de microfinance notent une détérioration de la situation sécuritaire dans leur pays, notamment en Afrique subsaharienne (Burkina Faso, Mali, Afrique du Sud) en Asie du Sud-Est (Myanmar, Indonésie) ou en Palestine. Si ces résultats ne sont pas traités en profondeur ici, nos partenaires confirment ces enjeux et leurs incidences sur leurs activités.

- Des conséquences sur les IMF et leurs clients

Les facteurs macroéconomiques présentés ci-dessus affectent négativement les institutions de microfinance. Au moment de répondre à l’enquête, 50% d’entre elles indiquaient déjà ressentir leurs premiers effets, dont 65% de celles situées dans la zone ECA – bien que certaines (Lituanie, Kosovo et Bosnie-Herzégovine) n’exprimaient pas un tel ressenti. La conséquence principale jusque-là, mentionnée par 39% des IMF affectées, est la compression de leur marge financière qui s’explique en grande majorité par la hausse des coûts de financement sur les derniers mois, subie par 32% des sondés. Cette augmentation provient principalement du coût des couvertures de change sur les prêts internationaux mais également de la réduction des possibilités de couverture locale et de l’accès à des financements locaux.

« Les cotations proposées pour des financements en MDL restent trop chères » – Partenaire en Moldavie

Si cela n’est pas encore matérialisé au moment de cette enquête, des IMF indiquent également craindre dans les mois à venir une hausse de coûts non-budgétée au début de l’année.

« L’augmentation du prix du carburant agit sur les charges de l’institution. » – Partenaire au Togo

Seules quelques IMF citent la hausse du portefeuille à risque ou la baisse de la demande comme effets immédiats du contexte international. Toutefois, il s’agit d’une possibilité dans les mois à venir : 71% d’entre elles (toutes zones confondues) estiment la probabilité de détérioration élevée, bien qu’il soit encore trop tôt pour l’estimer. Et si cela devait se matérialiser, l’origine proviendrait directement des clients se retrouvant dans une situation plus difficile, notamment par une contraction de leur revenu disponible et de leur capacité de remboursement face au coût accru des denrées alimentaires et de l’énergie.

« Nous pourrions être affectés par l’impact de la situation économique sur la santé économique de nos clients » – Partenaire en Roumanie

« [Nous pourrions être affectés par] l’augmentation du coût du pain, dû au coût de l’approvisionnement en farine de blé » – Partenaire au Burkina Faso

Ainsi, même si la situation est jusque-là bien appréhendée et semble maîtrisée par nos partenaires avec des mesures adaptées, des signaux faibles de réelles difficultés à attendre sont clairement perçus. Il semble bien qu’ils annoncent un impact négatif sur leur clientèle à moyen et long terme.

Notons enfin les actions humanitaires déployées dès les premiers jours du déclenchement des hostilités par certaines IMF d’Europe centrale et de l’Est, qui participent à l’accueil ou à l’aide d’urgence de réfugiés ukrainiens (Moldavie, Lituanie, Roumanie, Kosovo).

“Avec les fonds de l’entreprise, des biens de première nécessité ont été achetés et donnés aux réfugiés. Aussi, alors que certains de nos employés ont donné de la nourriture, des vêtements ou de l’argent, d’autres, notamment des jeunes, ont décidé de devenir bénévoles. Il est intéressant de mentionner qu’au cours du dernier mois, l’institution a embauché un réfugié qui a décidé de rester plus longtemps en Moldavie au sein de notre équipe informatique.” – Partenaire en Moldavie

[1] Articles disponibles ici : //www.gca-foundation.org/observatoire-covid-19/ et //www.inpulse.coop/news-and-media/

[2] Nombre d’IMF répondantes par région : EAC : 24 IMF ; SSA 16 IMF ; SSEA 6 IMF ; MENA : 1 IMF.