ADA, Inpulse et la Fondation Grameen Crédit Agricole se sont associés en 2020 pour suivre et analyser les effets de la crise liée au Covid-19 sur leurs institutions de microfinance partenaires dans le monde. Ce suivi a été réalisé périodiquement tout au long de l’année 2020 afin d’avoir une meilleure vision de l’évolution de la crise à l’international. Nous prolongeons ces travaux cette année, à un rythme trimestriel. Les conclusions exposées dans cet article font suite au premier trimestre 2021. Avec cette analyse régulière, nous espérons contribuer, à notre niveau, à la construction de stratégies et de solutions adaptées aux besoins de nos partenaires, ainsi qu’à la diffusion et à l’échange d’informations entre les différents acteurs du secteur.

En résumé

Les résultats présentés dans les pages suivantes proviennent de la sixième enquête de la série commune (1) à ADA, Inpulse et la Fondation Grameen Crédit Agricole. Les réponses de nos institutions de microfinance partenaires ont été rassemblées lors de la deuxième quinzaine d’avril 2021. Les 87 institutions qui ont répondu sont situées dans 47 pays d’Europe de l’Est et d’Asie centrale (EAC-25%), d’Afrique subsaharienne (SSA-29%), d’Amérique latine et Caraïbes (LAC-25%), d’Asie du Sud et du Sud-Est (SSEA-13%) et du Moyen-Orient et Afrique du Nord (MENA-8%) (2) .

Alors que l’amélioration générale des contextes locaux liés à la COVID-19 permet aux institutions de microfinance de mieux mener leurs activités, notre dernière enquête montre que les IMF ont néanmoins eu beaucoup de difficultés à atteindre leurs objectifs de développement au premier trimestre 2021. Les raisons évoquées sont principalement liées aux difficultés rencontrées par les clients des IMF. Ces derniers sont réticents à s’engager avec de nouveaux emprunts, et s’ils le font c’est avec des montants moindres que par le passé. Dans le même temps, leur profil de risque s’est détérioré à cause de la crise et les IMF auront plus de difficultés à les financer.

Cette tendance générale de la hausse du risque s’est matérialisée par une baisse de la qualité du portefeuille des IMF. En 2020, elle s’est ultimement répercutée sur les comptes de résultats des institutions avec une augmentation des dépenses de provisionnement. Cela sera vraisemblablement à nouveau le cas cette année, avec des réserves additionnelles mais également la radiation de prêts.

De fait, les opérations des IMF ont été réduites ou ralenties, avec en général une baisse du niveau de leurs fonds propres. C’est en effet une IMF sur deux qui indique avoir des besoins en capital en 2021, et ce quelle que soit la taille. Deux tendances se dégagent alors : les IMF comptent sur leurs actionnaires actuels pour couvrir les pertes liées à la crise. En revanche, les investisseurs internationaux sont attendus pour soutenir leur développement dès cette année. Les réponses formulées par nos partenaires soulignent donc l’enjeu de recapitalisation nécessaire cette année, ce qui impliquera l’ensemble des acteurs du secteur.

1. Malgré la réduction des contraintes, des niveaux de déboursement en demi-teinte

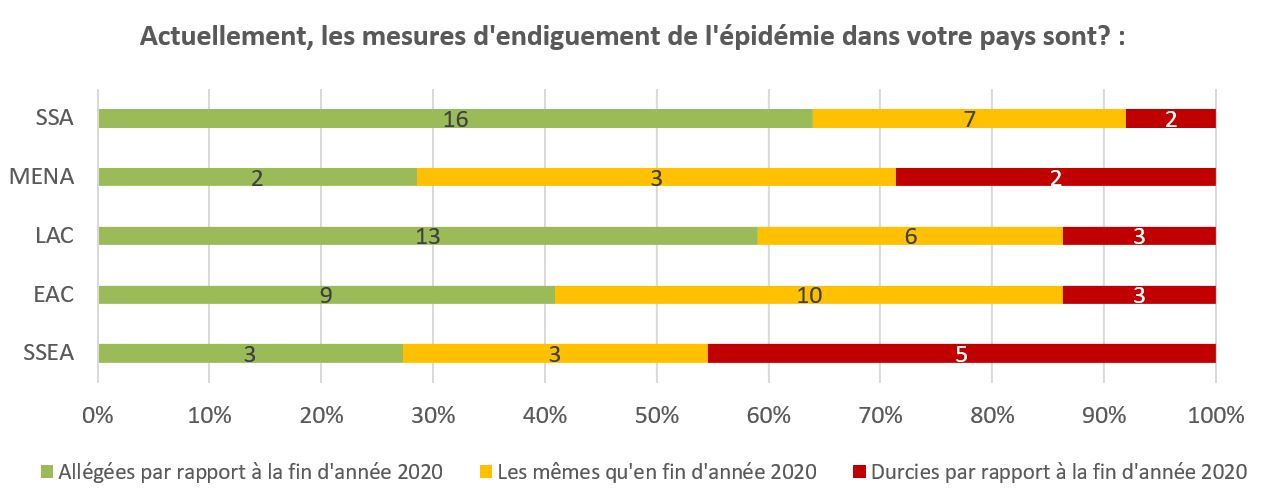

Alors que nous constatons depuis l’été 2020 le progressif mais certain recul des contraintes opérationnelles pour les IMF, ce phénomène se poursuit au premier trimestre 2021. Au total, 50% des IMF indiquent que les mesures en place dans leurs pays sont moins contraignantes en avril par rapport à la fin d’année 2020. Ce point est particulièrement marqué en Afrique subsaharienne (64% des répondants de la zone) et l’Amérique Latine et les Caraïbes (59%). Cela se retrouve dans une moindre mesure pour les IMF d’Europe et Asie Centrale, où la situation est soit en amélioration, soit stable. Enfin, la situation est opposée en Asie du Sud et du Sud-Est, avec 45% des répondants de la zone qui signalent un contexte plus difficile, les situations cambodgiennes et birmanes pesant notamment sur les résultats.

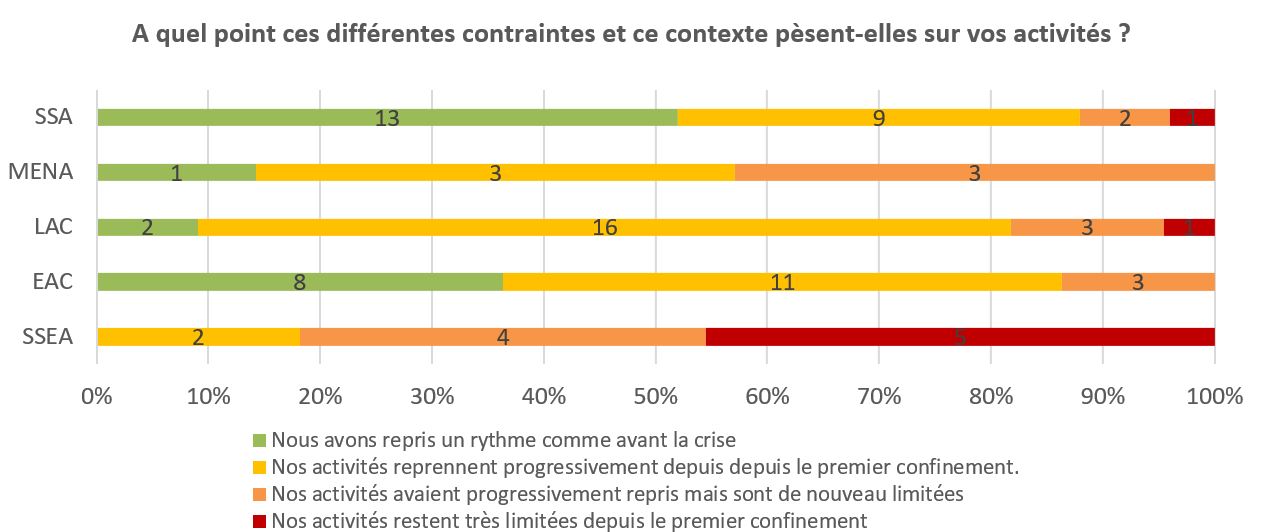

Dans l’ensemble, ce sont même près de la moitié des sondés qui indiquent ne rencontrer plus aucune contrainte opérationnelle pour mener leurs activités. Cela se reflète dans la reprise d’activité des IMF : 52% de celles d’Afrique subsaharienne peuvent travailler comme avant la crise. En Amérique Latine, c’est une vaste majorité d’entre elles qui reprennent l’activité progressivement depuis les premières difficultés rencontrées. En Europe et Asie Centrale, la situation est partagée à nouveau, entre reprise progressive ou quasi-complète. A l’inverse, pour les IMF de la région SSEA, le contexte dégradé se matérialise dans des activités, soit toujours contraintes, soit à nouveau affectées par de nouvelles mesures d’endiguement de l’épidémie.

Malgré ces signaux positifs et continus sur le niveau d’activité de nos partenaires, il s’avère que le niveau de déboursement de prêts prévu pour le trimestre est encore difficile à atteindre. Ainsi, 55% des sondés indiquent ne pas avoir atteint leurs objectifs de déboursements de prêts au premier trimestre 2021. Seulement 10% des sondés ont dépassé leurs attentes, tandis 35% ont réussi à remplir leurs objectifs. Les réponses ne semblent pas liées uniquement à la reprise des activités : par exemple, 80% des IMF d’Afrique subsaharienne n’ont pas atteint leurs objectifs de déboursements au premier trimestre alors que la moitié dit avoir repris un niveau d’activité proche de celui d’avant la crise.

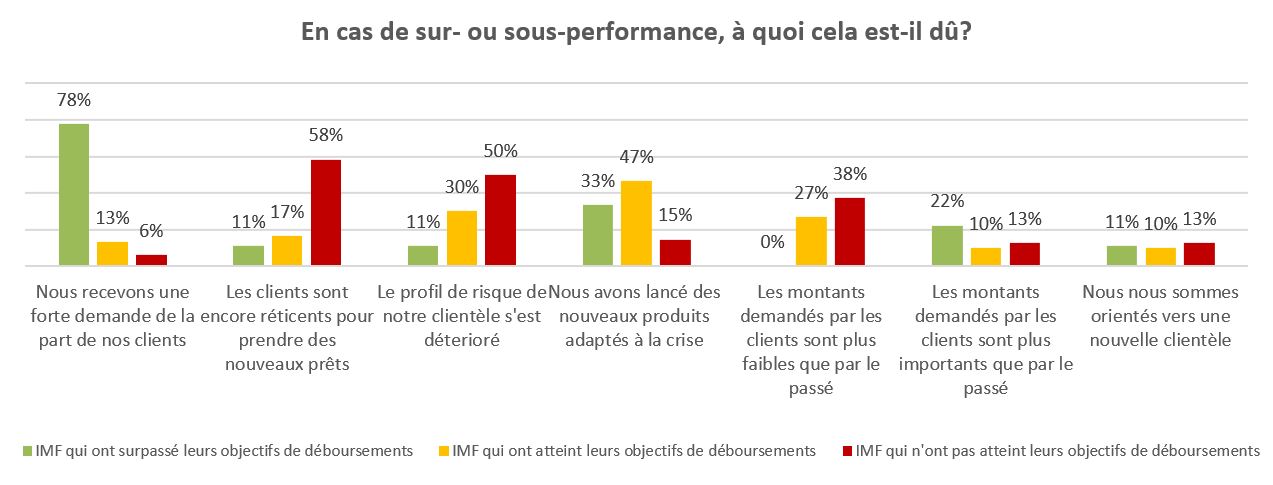

Lorsque les IMF n’ont pas atteint leurs objectifs de croissance en début d’année, trois raisons ressortent pour expliquer ce phénomène. Tout d’abord, le fait que les clients soient encore réticents à prendre de nouveaux prêts (58% de ce groupe), en particulier dans un contexte toujours assez incertain. Ensuite, cela s’explique par le profil de risque des clients qui s’est détérioré (50%), et qui ne sont plus éligibles à des prêts, ou alors le sont pour des montants moins importants (38%).

Ces deux derniers arguments sont également mentionnés par les IMF qui ont atteint leurs objectifs sans les dépasser. Néanmoins, cette dynamique est compensée en partie par le fait que les institutions se sont ajustées face à la crise et ont mis en place des produits adaptés (digital, secteurs ciblés…) aux contextes actuels pour répondre à la demande (47%).

Enfin, la tendance est bien différente pour les IMF qui ont dépassé leurs objectifs de déboursement : le facteur principal est la forte demande reçue (78%), tandis que l’ajustement de l’offre (33%) et la hausse des montants sollicités (22%) soutiennent cette tendance.

2. Un risque crédit toujours élevé continue d’avoir un impact significatif sur la profitabilité des institutions

2. Un risque crédit toujours élevé continue d’avoir un impact significatif sur la profitabilité des institutions

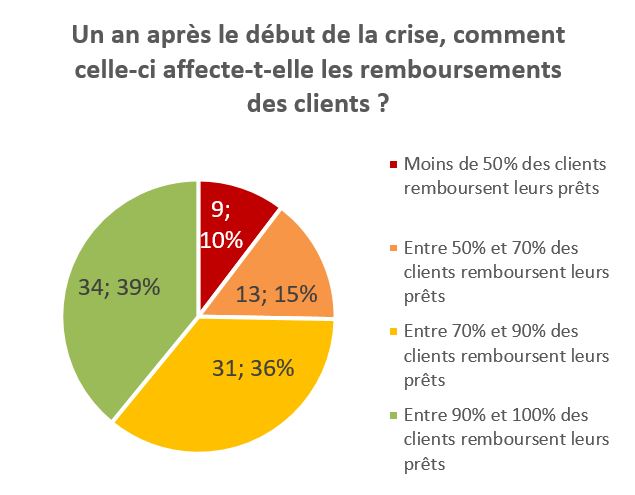

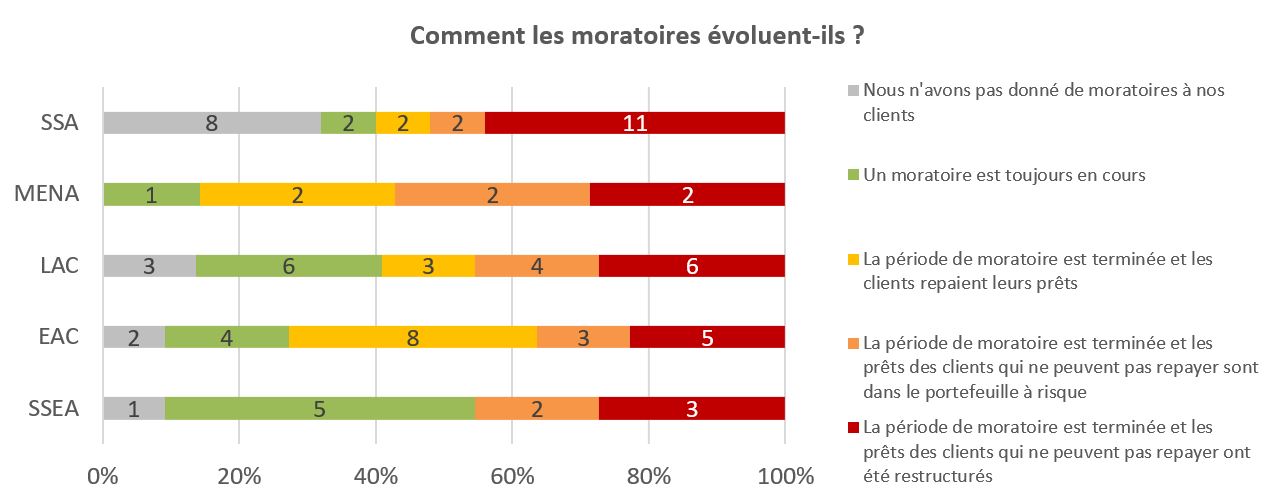

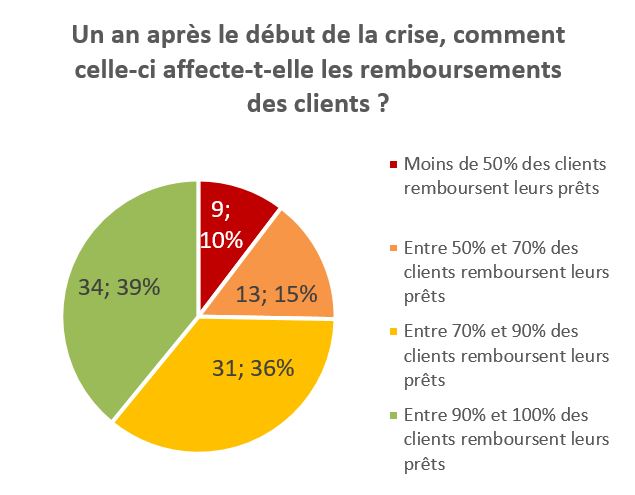

En parallèle de ces problématiques de décaissements de prêts, le sujet du risque de crédit reste l’enjeu majeur pour 64% de nos IMF partenaires, comme nous le constatons depuis le début de notre série d’enquêtes. Si les retards de paiement par les clients peuvent encore provenir de moratoires toujours en cours (20% des sondés, particulièrement dans les régions Asie du Sud et du Sud-Est, et Amérique Latine et Caraïbes), la sortie de moratoire s’est traduite majoritairement par un passage du portefeuille « moratoire » au portefeuille à risque, soit comme prêts impayés, soit comme prêts restructurés. Au total, 61% des sondés indiquent que moins de 90% de leurs clients repaient leurs prêts, et 25% sont concernés par des taux de remboursements inférieurs à 70%.

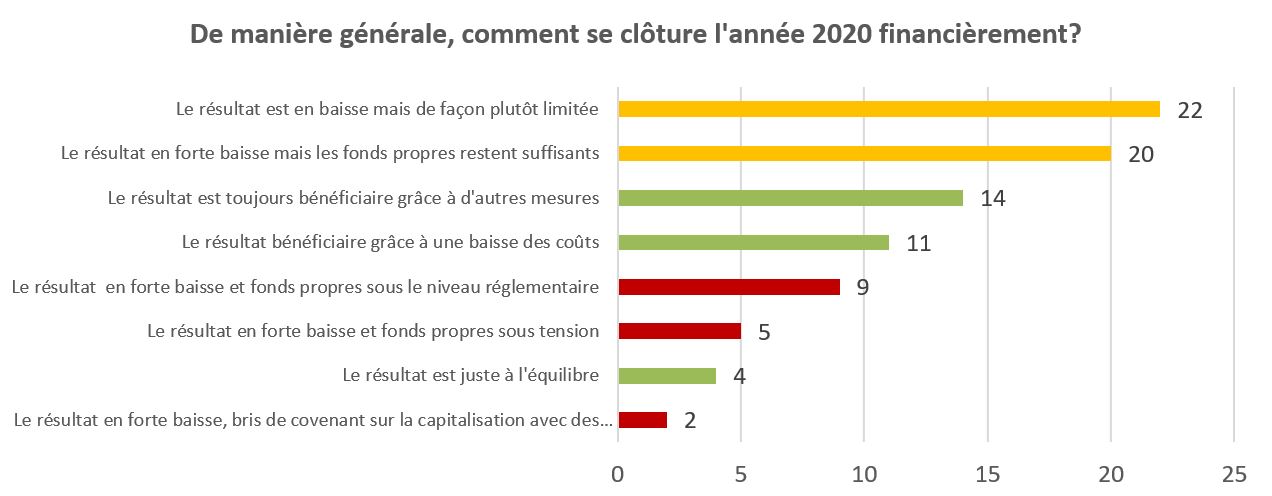

Une autre difficulté principale est la baisse de la profitabilité des IMF depuis le début de la crise de la COVID-19. A la fin du Q1 2021, 55% de nos partenaires soulèvent ce point. Dans le détail, on découvre qu’une part des sondés a réussi à conserver une certaine profitabilité en 2020, grâce à certaines mesures (33% – indiqué en vert dans le graphique ci-dessous). Nous retrouvons ensuite un groupe d’institutions (49% – indiqué en orange) pour lesquelles un impact sur la profitabilité a été ressenti, mais sans mettre en danger l’institution. Enfin, un dernier groupe se détache (18% – indiqué en rouge), dans une position moins favorable puisque les pertes engrangées en 2020 ont des conséquences directes sur les fonds propres des institutions. Parmi celles-ci, cela implique même pour certaines que le capital de l’entreprise passe sous des niveaux planchers exigés de la part du régulateur ou des financeurs.

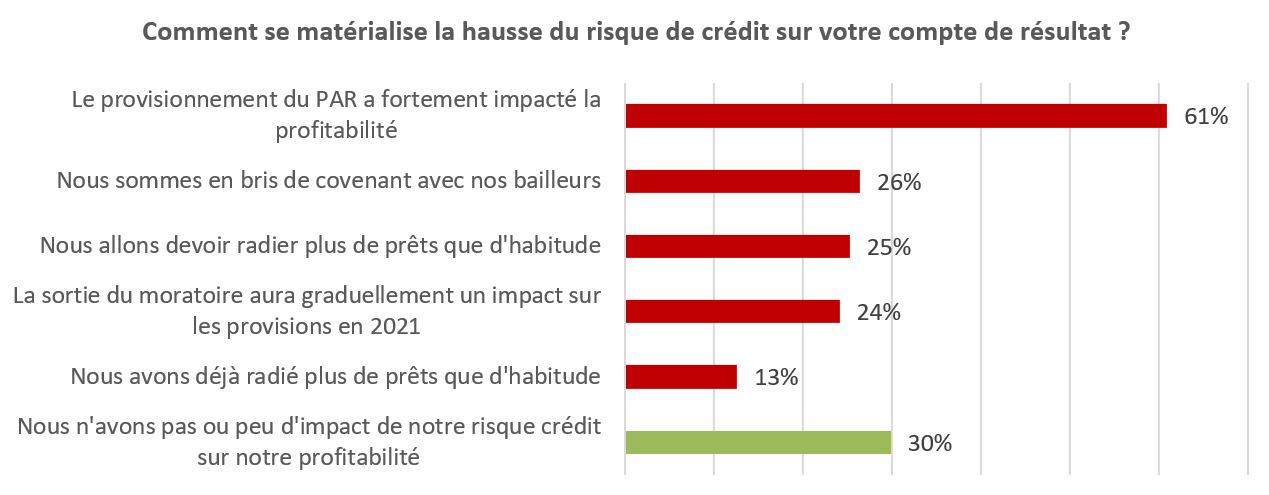

Le provisionnement du portefeuille à risque ressort en fait comme le facteur principal d’impact sur la profitabilité (61%). Cela a d’ailleurs pu entrainer pour une partie des institutions (26%) un bris d’engagement contractuel avec ses bailleurs de fonds. Au même moment, on ne constate encore que peu de radiations massives de prêts, puisque seulement 13% des sondés ont déjà recours à l’annulation de dettes de manière plus importante par rapport aux années précédentes.

Cependant, l’impact du risque de crédit sur la rentabilité des IMF devrait se poursuivre dans les mois à venir. La radiation de prêt dans de fortes proportions, supérieurs aux standards habituels, devrait concerner 25% de nos partenaires sondés. Dans le même temps, 24% prévoient que le provisionnement du PAR, notamment par la sortie de moratoire, va continuer à avoir de fortes conséquences sur leur résultat financier. Soulignons enfin que le vieillissement du portefeuille à risque actuel pourrait également entrainer des dépenses de provisionnement supplémentaires.

3. Des fonds propres sous tension mènent à la recherche d’investisseurs

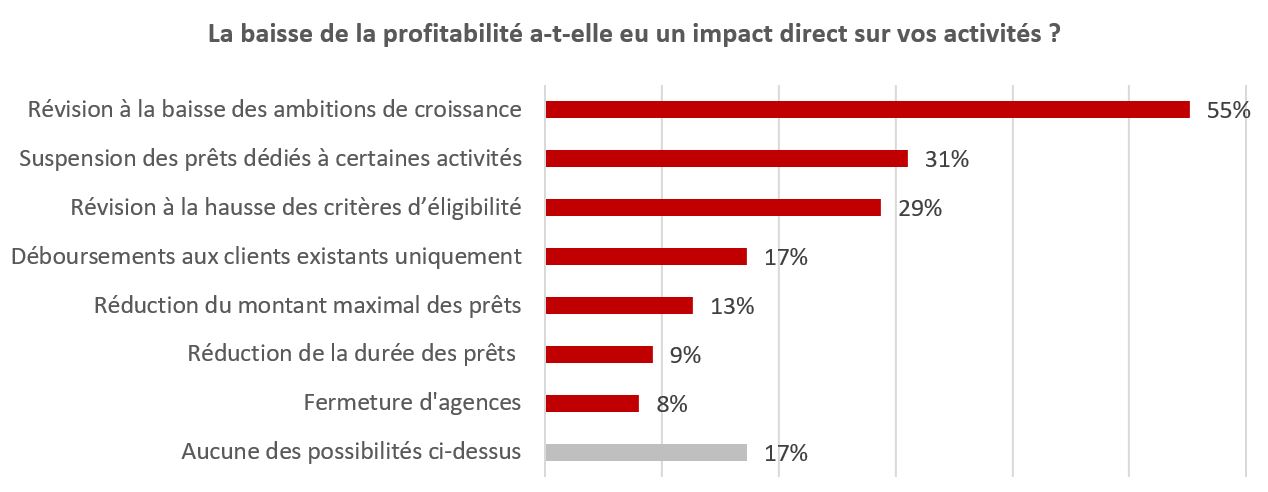

La baisse de la profitabilité, qui pourrait donc se poursuivre dans un futur proche sans amélioration du risque de crédit, doit s’analyser à court et à long terme. A court terme, la maitrise du portefeuille à risque est un enjeu majeur pour éviter une (nouvelle) dégradation de la rentabilité. Cela se répercute alors directement sur les opérations des IMF. D’après nos partenaires, ce constat a en effet majoritairement amené à revoir à la baisse les projections de croissance (55%) pour les prochaines années. Il ressort également que la gestion du risque passe par une attention particulière portée au type d’activité des clients (31% ont suspendu des déboursements vers certains secteurs – souvent le tourisme, le commerce international, etc.) et aux critères d’éligibilité (29%). Cette prudence accrue reflète l’emphase actuellement mise sur la gestion du risque.

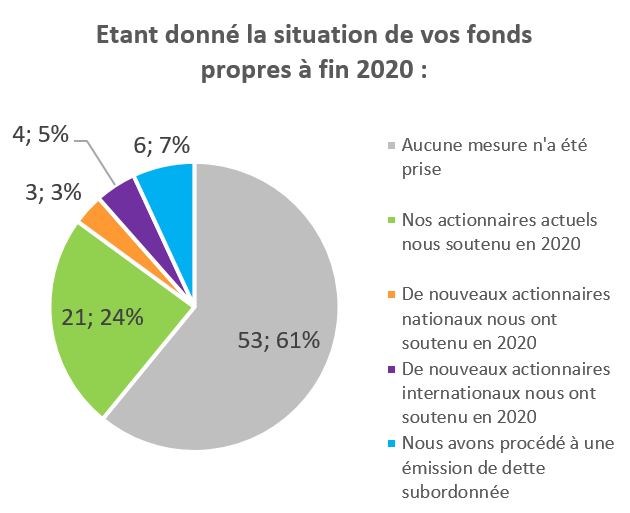

L’autre angle de réflexion, à plus long terme, pose la question de la solvabilité des institutions de microfinance face à des revenus en baisse ou des pertes à encaisser. Aujourd’hui, une majorité d’institutions (61%) n’ont pas pris de mesures concernant leurs fonds propres depuis le début de la crise. Lorsque ce fut le cas, ce sont les actionnaires existants qui ont apporté du soutien aux IMF, tandis que les dettes subordonnées (fonds propres tiers 2) ont également été mises en place, dans une moindre mesure.

L’autre angle de réflexion, à plus long terme, pose la question de la solvabilité des institutions de microfinance face à des revenus en baisse ou des pertes à encaisser. Aujourd’hui, une majorité d’institutions (61%) n’ont pas pris de mesures concernant leurs fonds propres depuis le début de la crise. Lorsque ce fut le cas, ce sont les actionnaires existants qui ont apporté du soutien aux IMF, tandis que les dettes subordonnées (fonds propres tiers 2) ont également été mises en place, dans une moindre mesure.

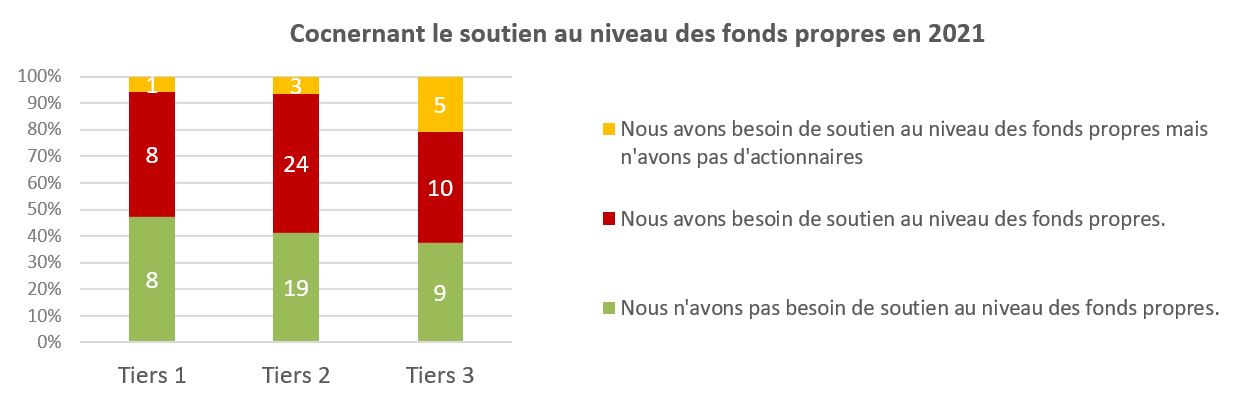

Pourtant, une très forte partie de ces institutions (48%) fait état de besoin au niveau des fonds propres en 2021. Cette importante proportion témoigne de l’étendue du support nécessaire au sein du secteur pour assurer son développement. Il ne ressort d’ailleurs pas de véritable archétype de l’IMF qui souligne cette attente de soutien au haut de bilan en 2021 : quelle que soit la taille des IMF, environ la moitié de chaque catégorie de Tiers exprime des besoins de capital.

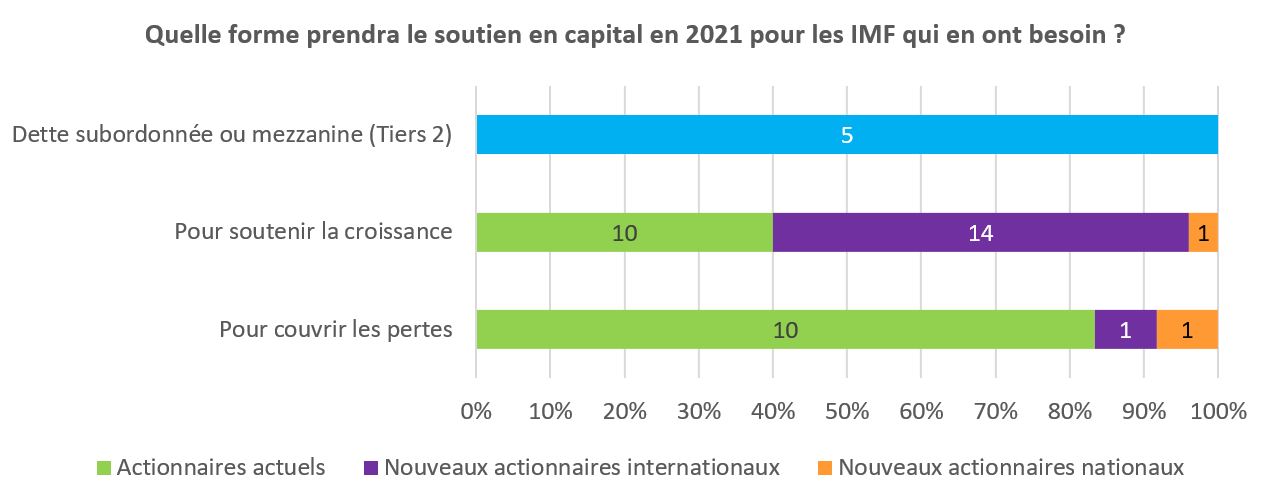

Pour subvenir à ces attentes de capital, les types d’actionnaires vers lesquels les institutions de microfinance souhaitent s’orienter dépendent de la raison pour laquelle cet appui est nécessaire. Ainsi, concernant les institutions mentionnant un besoin de soutien au niveau des fonds propres 2021, nous constatons que lorsque l’IMF a besoin d’aide pour couvrir des pertes, elle s’oriente alors en très vaste majorité vers ses actionnaires existants (83% des cas, 10/12). En revanche, lorsque les IMF cherchent du soutien pour continuer à se développer, elles feront alors plus appel à des investisseurs internationaux (56% des cas, 14/25), au-delà de l’apport potentiel des actionnaires existants. Enfin, notons que la dette subordonnée peut être favorisée par rapport à une injection de capital, cette option étant mentionnée par 5 institutions.

L’ensemble des réponses de nos partenaires laissent donc penser que l’impact de la crise, par le risque de crédit, crée logiquement des besoins en fonds propres pour une grande proportion d’entités, puisqu’elles font face soit à des pertes financières, soit à une limitation de leur capacité de reprise. Alors que 41% des sondés disent vouloir se concentrer en priorité sur l’amélioration de la qualité du portefeuille cette année, nos partenaires rappellent ici le rôle essentiel que devront jouer les investisseurs internationaux et actuels dans le maintien d’un niveau de capitalisation satisfaisant et propice à leur développement.

_______________________________________________________

2. Un risque crédit toujours élevé continue d’avoir un impact significatif sur la profitabilité des institutions

2. Un risque crédit toujours élevé continue d’avoir un impact significatif sur la profitabilité des institutions